株式会社アズ企画設計(委託商品)

| 申込金額 | 16,120,000円 | |

|---|---|---|

| 募集金額 | 15,000,000円 | |

| 成立金額 | 10,000,000円 | |

| 募集方式 | 抽選式 | |

| 募集期間 | 開始 | 2024/05/13 15:30 |

| 終了 | 2024/05/20 23:59 | |

| 出資単位 | 1口あたり | 10,000円 |

| 最低口数 | 1口 | |

| 一人当たり投資可能上限口数 | 1,500口 | |

| 運用期間 | 6ヶ月 | |

| 予定分配率(年換算) | 4.0% | |

| 分配 | 償還時 | |

| 業務管理者 | 内海 嘉一 | |

| 出資口数 | 口 |

|---|---|

| 出資金額 | ¥0 |

| 税引前収益 | ¥0 |

| △源泉徴収税 | ¥0 |

| 税引後収益 | ¥0 |

株式会社アズ企画設計が組成・運用・管理する「ハウスくんファンド」を株式会社ファンドクリエーションが募集・契約締結の代理または媒介を行う事で良質な物件への投資機会を提供いたします。「ハウスくんファンドFC1号」はその第1号ファンドとして、都心ど真ん中のオフィス物件をファンド化し、募集いたします。株式よりリスクが少なく、債券より利回りがいい、オルタナティブ投資として是非ご検討ください。また、本ファンドではサービスローンチを記念してキャンペーンを開催いたします。以下キャンペーン内容をご確認の上、奮ってご参加ください。

【アズ企画設計について】

【アズ企画設計について】

アズ企画設計(東京証券取引所 スタンダード市場上場:証券コード3490)は「空室のない元気な街を創る」を企業理念とする、不動産関連事業を⾏う企業です。1989年4⽉の設⽴以降、幅広いニーズに応えた商品・サービスを提供しております。主要事業である不動産販売事業では、収益改善が必要な不動産を取得し、空室の再⽣、地域の再⽣、さらには事業・企業の再⽣へと取り組んでおります。

【キャンペーン内容】

10万円以上投資いただいた方の中から抽選で10名様に1万円分のAmazonギフト券をお配りいたします。

【注意事項】

・本キャンペーンはご出資者が対象です。ファンドご出資の抽選に落選された方、お申込みをキャンセルされた方等は対象になりませんのでご了承ください。

・Amazonギフト券はFC FUNDINGへご登録いただいているメールアドレス宛にお送りいたします。

・キャンペーンにご当選された方へのプレゼントは6月初旬に行う予定です。

物件名 サンクタス市ヶ谷富久町ウエストテラス

所在地 新宿区富久町 20番地12

アクセス:曙橋駅より徒歩で約7分

JR新宿駅より車で約7分

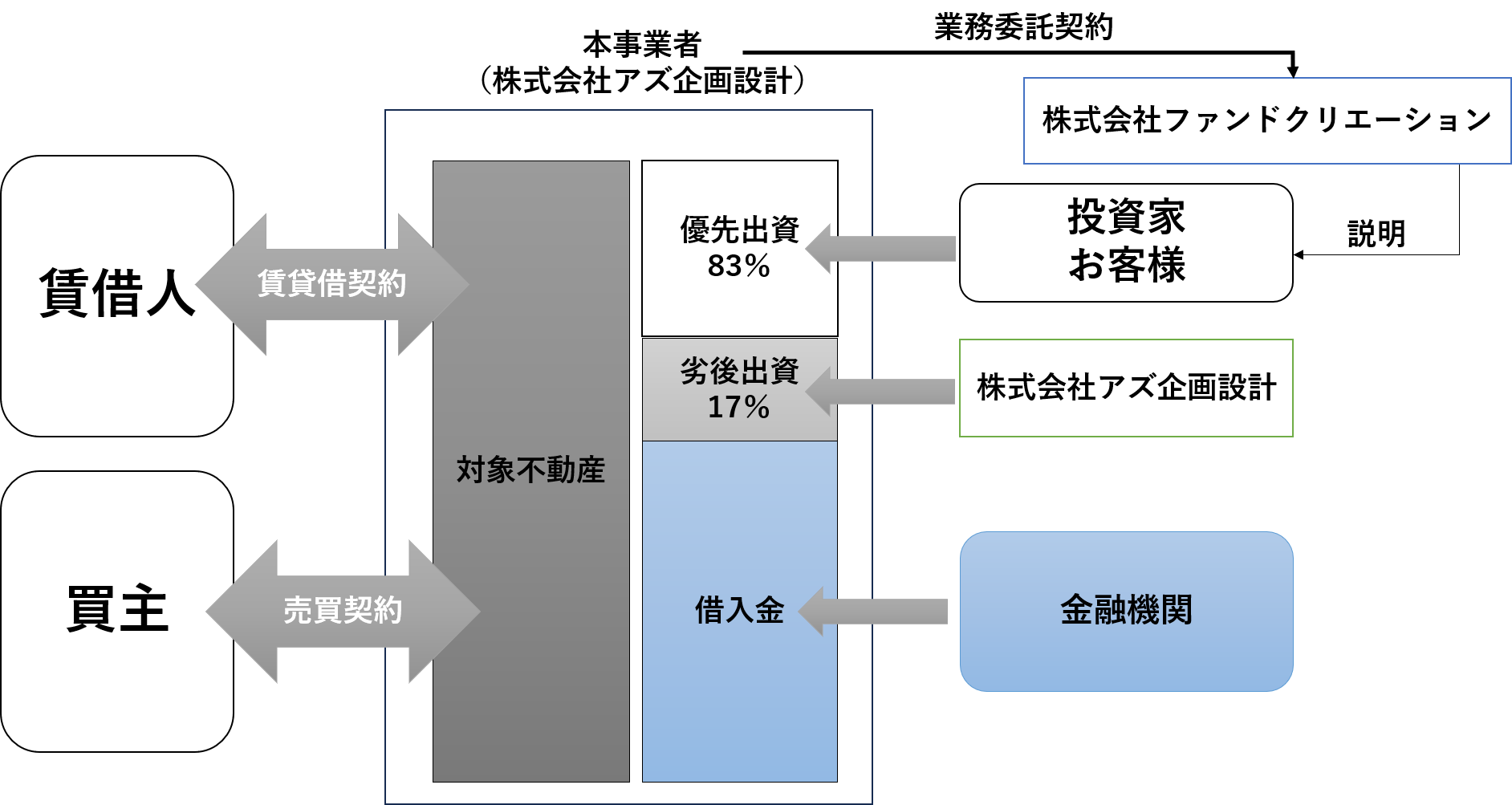

優先劣後出資比率は、優先83.4%:劣後16.6%となります。

権利:所有権

床面積

101:105.52㎡

201:1階部分 3.40㎡、 2階部分196.20㎡

建蔽率:①80% ②60%

容積率:①600% ②300%

優先劣後構造の採用

優先劣後構造の採用

FC FUNDINGでは「優先劣後構造」の仕組みを採用することで、投資家の皆さまに出資いただく優先出資部分の元本の安全性を高めます。

対象不動産の売却時に損失が発生した場合、売却損は劣後出資者である株式会社アズ企画設計が先に負担いたします。これにより、売却損が売却時における劣後出資額以内であれば、投資家の皆さまに出資いただいた優先出資元本は毀損しません。

本商品は、対象不動産を一定期間賃貸運用したのち、対象不動産を売却処分して得た収入から売却処分経費等を控除した金額又は売却処分しなかった場合には適切な方法により算出した評価額をもって、本出資者に出資の返還を行うものです。出資元本の返還は保証されておりませんので、不動産市場における不動産の実際の処分価格や評価額が下落した場合には、それらを直接の原因(※)として、当初出資した金額を下回る金額の返還しか受けられなくなり、元本欠損が生ずるおそれがあります。また、地価や賃料相場等の不動産市場その他の経済環境の変動により対象不動産の価値が下落し、損失が生じるおそれがあります。

※本商品は下記のとおり、下記の仕組みから不動産市場における不動産の実際の処分価格や評価額の下落の影響を受けやすく、本出資者の出資金元本が毀損するリスクが高いものとなっておりますのでご注意ください。

①対象不動産には被担保債務を本事業の目的のための対象不動産の取得及びその取得に係る諸費用の支払いを目的及び使途とした本借入契約上の債務とする根抵当権が設定されております。

②本商品の出資予定総額は1,800 万円であるのに対し、上記借入金は245,000,000 円と借入比率が高く、当該借入の元利金の支払いは事業参加者への配当金及び償還金の支払いに優先します。

③本商品の出資予定総額は対象不動産の取得価格の7.3%ですが、当該対象不動産の取得価格について鑑定評価は取得されていません。

④契約期間(Ⅳ-5.「契約期間」ご参照)中に対象不動産の一部(たとえば2 戸の事務所のうち1戸)が売却された場合、当該売却代金は全額上記借入金の元利金支払にあてられ、金銭の分配の一部または全部が事業参加者に対し行われない可能性があります。

⑤本契約が中途解除された場合の出資金の返還額(評価額)は、根抵当権が設定された対象不動産の評価額にその他資産額及び負債額を加減算して算出される金額を元に計算されます。

⑥本契約の終了(対象不動産全部の売却)に伴う事業参加者への出資金の返還は、上記借入金の元利金が完済を含む、本事業にかかる一切の債務が弁済された後、残余財産かある場合にのみ行われます。

本商品は、対象不動産を一定期間賃貸運用し、賃料等収入から経費及び借入契約に基づく支払い債務等を控除した金額を分配する配当原資としています。そのため対象不動産にかかる空室率の上昇、対象不動産の一部売却による賃料収入の減少、賃料水準の下落、管理費や公租公課等の諸経費の上昇により、分配配当・収益が減少し、又は損失が発生する場合があります。

本事業者は、本出資者及び本事業者からの出資金以外に、金融機関からの借入により資金を調達します。この場合、本出資者の本匿名組合出資に係る権利等(配当金支払請求権や出資金返還請求権)が、当該金融機関による貸付けに係る権利に比べて、その支払順位が劣後するように条件設定され、当該金融機関による貸付けに係る権利等が上位債権となります。したがって、本出資者の本匿名組合出資に係る権利等に優先して当該金融機関による借入に対する弁済が優先して行われ、本出資者に対しては利益配当や元本の一部又は全部が弁済されないことがあります。また、当該金融機関による対象不動産について設定した担保権を実行することにより本出資者にとって望ましくない時期及び条件で当該不動産が売却若しくは当該金融機関により取得される可能性があり、本出資者への利益配当や本匿名組合出資に基づき出資した元本の返還に悪影響が生じるおそれがあります。さらに、本匿名組合出資に係る権利等に優先して当該金融機関に返済される事により、本匿名組合出資に係る権利等には、対象不動産が値下がりした場合、元本毀損の可能性が大きく増幅されるリスクが存在します(上記(1)参照)。また本借入契約は変動金利が設定されているため、金利の上昇により本出資者への利益配当や元本の一部又は全部が弁済されないリスクが高まります。

本商品では、本事業に関し生じた余裕金(対象不動産に投資するまでの出資金や本出資者に分配するまでの対象不動産の賃料収入、売却収入、対象不動産を管理運営するなかで発生する資金等を指します)は、銀行の預金により運用されます。そのため、預金の預入銀行が破綻した場合には、払戻金が減少し、それを直接の原因として、当初出資した金銭を下回る金額の返還しか受けられなくなり、元本欠損が生ずるおそれがあります。

本商品では、対象不動産は事業者の財産になるため、事業者が倒産手続に入り事業継続が困難となった場合には、投資家は、倒産手続の中で配当を受けるため、それを直接の原因として、当初出資した金銭を下回る金銭の返還しか受けられなくなり、元本欠損が生ずるおそれがあります。また、本商品では、運用期間中に営業者(本事業者)に契約上の地位を譲渡することができる場合がありますが、営業者(本事業者)の業務又は財産の状況が悪化した場合には譲渡の対価を支払うことができなくなる場合があり、それを直接の原因として、当初出資した金銭を下回る金銭の返還しか受けられなくなり、元本欠損が生ずるおそれがあります。

本商品は、対象不動産を一定期間賃貸運用したのち、対象不動産を売却処分して得た収入から売却処分経費等を控除した金額又は売却処分しなかった場合には適切な方法により算出した評価額をもって、本出資者に出資の返還を行うものです。関係者の倒産、債務不履行等により、不動産の円滑な運営に支障が生じた場合、対象不動産の価値や配当が減少するおそれがあります。

本事業に係る収益は、主として対象不動産からの賃料収入によっています。従って、対象不動産のテナント財務状況の悪化等により、賃料支払債務の履行遅延・不履行となる可能性があり、本事業の収益に悪影響を与える可能性があります。特に、テナントの数が少ない場合は、その影響は甚大となるおそれがあります。

本契約は、①第9 条に定める本契約の契約期間の終了、②対象不動産全部の売却等の完了、②本事業の継続の不能、③本事業者に係る破産手続開始の決定、④出資総額が本事業に対する当初の出資予定総額に満たない場合であって、本事業者が自らの資金を利用した出資を行わないときその他のやむを得ない事由があるとき、のいずれかが生じた場合には、本契約は終了します(本契約第10 条)。本契約が終了した場合には、出資者は本来得られたであろう分配金を受ける投資機会を、喪失することとなります。

契約の解除が一時的に多発した場合は、本事業が継続できなくなる恐れがあります(本契約第13 条第4 項)。

本契約の解除はクーリングオフ期間及びやむを得ない事由等が生じた場合を除いて認められておりません(本契約第13 条第1 項、第15 条第1 項)。また、本出資者は、本事業者の事前の書面又は電磁的方法による承諾がある場合に限り、本契約上の地位を譲渡することができます。但し、本事業者は、当該承諾を正当な理由なく拒否できないものとします(本契約第11 条第1 項)。

匿名組合契約に基づく出資金は、その一部又は全部の返還の保証はされておりません。また、分配金についても、その有無及び金額は保証されておりません。

不動産は、国債・預金等の金融商品等に比べ流動性が低く、個別性の強い資産であるため、売買を行うに際し、一定の時間と費用を要します。その時間や費用の見積もりは難しく、予想よりも多くの時間と費用が費やされる可能性があります。また、経済環境や不動産需給関係の影響を受け、その結果、売買損益が悪影響を受ける可能性があります。

他の不動産との競合やテナント市況の悪化等により募集賃料の引き下げや稼働率の低下を余儀なくされ、本事業の収益が悪化する可能性があります。

対象不動産に係る地盤・地質、構造、材質等の欠陥・瑕疵等の存在により、本事業に費用負担が発生する可能性があります。

不動産にかかる様々な行政法規や条例による規制(住宅付置義務、駐車場設置義務、緑化推進義務等)により、不動産の処分や建替えに困難が生じたり、これらの義務を遵守するための追加的な負担が生じたりすることがあります。また、道路収用等があった場合、建物の敷地とされる面積が減少する可能性があります。

消防法等その他不動産の建築・運営・管理に影響する関係法令や条例の改正により、不動産の管理費用が増加する可能性があります。また、建物について、建築当時に法令上適格であったものが、その後、都市計画法、建築基準法等の不動産に関する行政法規の改正等により、改正後の規制の元では不適合になることがあります(いわゆる既存不適格)。かかる既存不適格の建物の建替等を行う場合には、現行の規定に合致させる必要があるため、追加的な負担が必要となる可能性があり、また、現状と同規模の建築物を建築できない可能性があります。

テナントが支払うべき賃料は、賃貸借契約の更新時であるか、契約期間中であるかを問わず、賃貸人とテナントとの合意により減額される可能性があります。さらに、テナントが賃貸人に対し、借地借家法第32 条(又は借家法第7 条)に基づく賃料減額請求権を行使する可能性もあります。また、競合不動産の出現やテナント市況の悪化により、新たに入居するテナントの賃料が従前のテナントの賃料と比較して低下し、本事業の賃料収入が減少する可能性があります。なお、対象不動産の一部が売却された場合は、賃料収入が減少します。

経済全般のインフレーション、人件費や水道光熱費の高騰、管理コストの上昇、修繕費の負担、各種保険料の値上げ、公租公課の増大その他の理由により不動産の運用に関する費用が増加する可能性があります。一方で、不動産からの収入がこれに対応して増加するとの保証はありません。

入居者による建物への像昨冬により、建物が建築基準法、消防法その他の法令や条例等に違反する状態となり、受益者がその改善のために費用を負担する可能性があります。また、暴力団等の反社会的勢力の入居や、入居者による風俗営業の開始等によりテナントの属性が悪化し、これに起因して建物全体の賃料水準が低下する可能性があります。

本商品は、対象不動産を一定期間賃貸運用したのち、対象不動産を売却処分して得た収入から売却処分経費等を控除した金額、又は売却処分しなかった場合には適切な方法により算出した評価額をもって、投資家に出資の返還を行うものです。対象不動産の全部又は一部が、地震などの災害よって滅失・毀損又は劣化した場合又は土壌汚染等の隠れたる瑕疵が見つかった場合、不動産の売却価格が下落し、それらを直接の原因として、当初出資した金銭を下回る金銭の返還しか受けられなくなり、元本欠損が生ずるおそれがあります。また、対象不動産が滅失、劣化又は毀損し、その価値が消滅する可能性があります。不動産には通常火災保険等の保険契約が締結されていますが、保険金を上回る損害が発生する可能性、保険契約でカバーされない災害や事故が発生する可能性も否定できません。

対象不動産の瑕疵等を原因として、第三者の生命、身体又は財産その他法律上保護に値する利益を侵害した場合に、損害賠償義務が発生し、結果的に本事業が予期せぬ損害を被る可能性があります。特に、土地の工作物の所有者は、民法上無過失責任を負うこととされています。

不動産の土地について、産業廃棄物や土壌汚染をもたらす有害物質が埋蔵・存在している場合、不動産の価値に悪影響を及ぼす可能性があります。また、かかる有害物質を除去するために土壌の入替や洗浄が必要となって予想外の費用や時間が必要となる可能性があります。また、建物の建材等にアスベストその他の有害物質が使用されている場合や、PCB が保管されている場合等にはその有害物質の除去・保管等の費用が必要となる可能性があります。かかる有害物質によって第三者が損害を受けた場合には、不動産の所有者はその損害を賠償する義務が発生する可能性があります。

本商品は、対象不動産を一定期間賃貸運用したのち、対象不動産を売却処分して得た収入や適切な方法により算出した評価金額から経費等を控除した金額をもって、投資家に出資金の返還を行うものです。出資元本の返還は保証されておりませんので、税制の変更による経費等の増加を直接の原因として、当初出資した金銭の返還を受けることができないため、元本欠損が生ずるおそれがあります。

利回り:4.0%

運用期間:2024年6月1日~2024年11月30日

配当予定日:償還日

※本ファンドの対象不動産については、対象不動産すべての売却等の完了、もしくは「契約成立前書面」に記載の事象により、本契約が当初の運用期間よりも前に終了する可能性があります。本契約が終了した場合の優先出資に係る利益分配は、運用期間の実月数を12ヶ月で除し、4%を乗じた金額を配当します。これにより出資者は本来得られたであろう分配金を受ける投資機会を喪失することとなります。

こちらは会員専用コンテンツになります。

ログイン後に再度アクセスしてください。